不動産の中で、建物売却時には消費税がかかります。

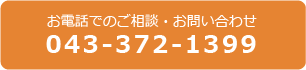

法人の売却では、課税事業者か免税事業者かの違いによって、消費税の発生の有無が異なります。

免税事業者であっても、建物売却価格によっては、翌々事業年に消費税の納税義務が発生することがあります。

一方で、個人の場合、自宅を売っても消費税は発生しません。

しかしながら、個人でも事業を行っている個人事業主は、事業用建物を売却すると消費の課税売上となります。

このように、建物売却における消費税は、発生する場合やしない場合があり、ルールが複雑です。

そこでこの記事では、「建物売却における消費税」について解説します。

まず消費税の基本を解説し、その次に建物時価の算定方法についても紹介します。

建物時価の算定次第では、消費税を節税することも可能です。

最後までお読みいただき、建物売却時の消費税の理解の一助にしていただけると幸いです。

| この記事の筆者:竹内英二 (不動産鑑定事務所:株式会社グロープロフィット代表取締役) 保有資格:不動産鑑定士・宅地建物取引士・中小企業診断士・不動産コンサルティングマスター・相続対策専門士・賃貸不動産経営管理士・不動産キャリアパーソン |

目次

1.不動産取引と消費税

最初に不動産取引と消費税について簡単に触れておきます。

不動産取引の消費税は、似たような取引でも課税取引と非課税取引となることがあり、非常に複雑な税制となっています。

不動産の売買では、土地の売買は誰が売却しても消費税はかかりません。

この記事では、土地には消費税がかからないという理解は有ることを前提に解説をします。

建物の売買では消費税が発生するのが基本です。

消費税の発生の有無については、下図の通りです。

また、家賃については、アパートや賃貸マンションのように住居系の家賃に関しては消費税がかかりません。

それに対して、オフィスや店舗、工場等の住居系以外の全ての賃料には消費税が発生します

2.課税事業者と免税事業者

消費税は、課税事業者が国に納める税金です。

課税事業者とは、消費税を納付する義務がある法人または個人事業主を指します。

ここでいう個人事業主とは、弁護士などの個人事業主の他、アパート経営者や不動産投資家も含めて個人事業主として表現します。

たまに、消費税は法人が納めるもので個人は納めないという表現をする人がいますが、課税事業者である個人事業主なら、個人でも消費税の納税義務が生じます。

そのため、個人とか法人という分け方は、正確ではありません。

「事業を行っていない個人」と「事業を行っている法人または個人」という分け方が正しいです。

一方で、法人や個人事業主であっても、消費税を納めなくて良い法人や個人事業主も存在します。

そのような法人等を「免税事業者」と呼びます。

免税事業者とは、基準期間における課税売上高が1,000万円以下の事業者を指します。

基準期間は、法人なら原則前々事業年度、個人事業主なら前々年です。

ずっと課税売上が1,000万円を超えない事業者は、ずっと免税事業者のままであり、消費税を納める必要がありません。

さらに、サラリーマンのような給与取得者は、法人でも個人事業主でもないため、「課税事業者と免税事業者のどちらでもない人」ということになります。

事業者ではない個人は消費税の納税義務がありません。

消費税は、課税事業者が「預り消費税」と「支払消費税」の差額を国へ納めます。

預り消費税とは、課税事業者が顧客から受け取る消費税です。

それに対して、支払消費税とは、課税事業者が仕入先等へ支払う消費税のことをいいます。

例えば、課税売上が1,500万円の会社であれば、預り消費税は120万円となります。(2019年2月時点消費税率8%の場合)

この会社が仕入等に1,000万円を要していた場合、支払消費税は80万円となります。

すると、課税事業者は預り消費税120万円から支払消費税80万円を差し引いた40万円を国へ納めます。

また、免税事業者であれば、課税売上が800万円だとすると、預り消費税を64万円もらいます。

しかしながら、免税事業者は消費税を納税する義務がないため、この64万円は免税事業者のポケットに入ったままとなります。

消費者は8%分を免税事業者へ支払っていますが、消費者の支払った先が免税事業者であれば、その8%は国へは納められてはいないということです。

3.非事業用不動産と事業用不動産

建物には非事業用不動産と事業用不動産の2種類があります。

非事業用不動産とは、個人の保有するマイホームやセカンドハウスのことを指します。

それに対して事業用不動産とは、非事業用不動産以外の建物を指します。

例えば、法人が持っているオフィスビルや社宅は事業用不動産です。

個人のサラリーマンが持っているアパートや賃貸マンション、貸しビルも事業用不動産となります。

また、個人事業主の場合、店舗やオフィスのように個人事業主の事業の用に供している不動産であれば事業用不動産です。

ただし、個人事業主でも、事業とは無関係の個人で持っている自宅については非事業用不動産になります。

4.法人の消費税の考え方

4-1.課税事業者が建物を売る場合

課税事業者が建物を売る場合、すべて消費税が発生します。

課税事業者が持っている不動産は全て事業用不動産に該当するため、その建物の売上は課税売上となります。

尚、課税事業者であっても、土地には誰が売っても消費税が発生しません。

消費税が発生するのは、あくまでも建物のみということになります。

4-2.課税事業者が社宅を売る場合

課税事業者は社宅を売っても消費税がかかります。

例えば、社長の自宅を会社が持っているようなケースがあります。

その家自体は社長の自宅ですが、法人所有であるため、社宅扱いとなります。

社宅は事業用不動産であるため、社宅の建物価格には消費税が発生します。

4-3.免税事業者が建物を売る場合

免税事業者であっても、法人であれば所有している不動産は全て事業用不動産であるため、建物の売却代金は課税売上となります。

例えば、免税事業者の売上が800万円、建物の売上が400万円だとします。

その年は課税売上が1,200万円となり1,000万円を超えることになります。

法人の場合、課税事業者の判定となる基準期間は前々事業年度でした。

よって課税売上が1,000万円を超えると、翌々事業年度に課税事業者となります。

例えば、今年建物を売ったために課税売上が1,000万円を超えた後、翌年の売上が800万円、翌々年の売上が750万円となるケースを考えます。

翌々事業年には、基準期間である前々事業年の課税売上が1,000万円を超えていたことから、その事業年は課税事業者となります。

免税事業者が課税事業者となれば、その年は課税売上750万円に対する預り消費税と、その年に発生した支払消費税の差額を納税するということになります。

一方で、免税事業者の売上が800万円、建物の売上が100万円という場合もあり得ます。

その年は課税売上が900万円となり1,000万円以下の売上となります。

課税売上が1,000万円以下であれば、引き続き免税事業者のままであり、消費税の納税義務はありません。

尚、基準期間の課税売上は税込で判定されます。

建物価格500万円というのは税込500万円ということです。

建物価格が1,000万円を超えれば、税込1,000万円を超えるという意味ですので、それだけで翌々事業年は課税事業者となります。

5.個人の消費税の考え方

5-1.サラリーマンが居住用建物を売却した場合

サラリーマンが自宅(居住用建物)を売却した場合は、消費税は発生しません。

サラリーマンの個人は事業者ではないことに加え、居住用建物は非事業用不動産であるからです。

よって、個人が戸建てやマンションなどの売主になる場合、消費税を考慮する必要はありません。

5-2.個人事業主が居住用建物を売却した場合

個人事業主でも自宅(居住用建物)を売却した場合は、消費税は発生しません。

居住用建物は非事業用不動産であることが理由です。

事業者でないサラリーマンと同様の考えとなります。

5-2.アパートや賃貸マンションを売却した場合

個人がアパートや賃貸マンションを売却した場合は、消費税が発生するケースと発生しないケースがあります。

まず、アパートや賃貸マンションの住居系建物の家賃は消費税が発生しないため、課税売上ではありません。

ただし、個人がアパート等の経営している場合は、サラリーマンであっても事業者となります。

分類としては課税売上が1,000万円以下の免税事業者ということです。

そのため、考え方としては、法人の「4-3.免税事業者が建物を売る場合」と同じです。

アパートは事業用不動産に該当するため、売却すると課税売上に該当します。

他に課税売上が全くない場合、売却する建物価格が重要となります。

アパートの建物の値段が1,000万円を超えると、翌々年は課税事業者となります。

それに対して、アパートの建物の値段が1,000万円以下なら、免税事業者のままです。

課税事業者になるかは、基準期間の売上が1,000万円超であるかで決まります。

個人の場合は、基準期間が前々年ですので、売却後、翌々年が課税事業者になるということです。

もし、2年後もなんらかの課税売上がある場合には、その年の課税売上が消費税の対象となります。

一方で、個人の場合、アパートを売り切り、その後は何も事業をしないこともあります。

この場合は、2年後には課税売上がないため、消費税を納める必要がありません。

つまり、個人がアパートを売った際、その後、課税売上がなければ建物価格が1,000万円を超えていようがいまいが消費税はかからないことになります。

もちろん、売却したアパートの建物自体の消費税も発生しません。

5-3.店舗やオフィス等の住居系以外の賃貸不動産を売却した場合

コンビニやオフィスなど住居系以外の家賃は消費税がかかります。

住居系以外の家賃は課税売上となるため、住居系以外の賃貸不動産を持っている人の中には、課税事業者の人もいます。

課税事業者であれば、事業用不動産である賃貸物件を売却した場合は消費税がかかります。

一方で、住居系以外の家賃が1,000万円以下で免税事業者となっている個人もいます。

個人でも免税事業者の場合は、法人の「4-3.免税事業者が建物を売る場合」と考え方は同じです。

家賃等の課税売上と建物価格を合算して1,000万円を超える場合には、翌々年に課税事業者となります。

翌々年に課税売上があれば、消費税の納税義務があり、課税売上がなければ消費税の納税義務はありません。

5-3.個人事業主が事業用不動産を売却した場合

個人事業主であるラーメン店や床屋、弁護士等が、店舗や事務所等の事業用不動産を売却した場合には、建物価格が課税売上となります。

既に課税事業者である個人事業主であれば、消費税がかかります。

また、免税事業者であれば、考え方は法人の「4-3.免税事業者が建物を売る場合」と同じです。

免税事業者の場合、建物価格と他の課税売上を合算して1,000万円超であれば、翌々年が課税事業者となります。

翌々年に課税売上があれば、消費税の納税が発生します。

一方で、免税事業者で、建物価格と他の課税売上を合算しても1,000万円以下であれば、引き続き免税事業者のままです。

翌々年も消費税の納税義務は発生しないことになります。

6.簡易課税事業者の消費税計算方法

課税事業者の中には、簡易課税制度を採用している簡易課税事業者もいます。

簡易課税事業者とは、基準期間の課税売上高が5,000万円以下で、簡易課税制度の適用を受ける旨の届出書を事前に提出している事業者のことです。

簡易課税事業者は、仕入の支払消費税をいちいち計算することなく、預り消費税に「みなし仕入率」を乗じることで、支払消費税を計算します。

簡易事業者であっても、事業用の建物を売却した場合には、課税売上となります。

最終的に建物消費税と他の課税売上と合算し、その事業年のトータルの預り消費税を計算します。

トータルの預り消費税にみなし仕入れ率を乗じることで、その事業年の支払消費税を求めることになります。

7.建物売却時価の算定方法

この章では建物売却時価の算定方法について解説します。

国税庁は、土地建物価格の内訳を決める方法として、以下の4つの方法を例示列挙しています。

1.譲渡時における時価の比率により按分する方法

2.相続税評価額や固定資産税評価額を基にして計算する方法

3.土地及び建物の原価(取得費、造成費、一般管理費・販売費、支払利子等を含む。)を基にして計算する方法

4.租税特別措置法に係る所得税の取扱いについて28の4-31から28の4-33まで、租税特別措置法関係通達(法人税編)62の3(2)-3から62の3(2)-5まで又は63(2)-3から63(2)-5までにより示されている取扱いにより区分する方法

7-1.固定資産税評価額で割り付ける

固定資産税評価額で割り付けるは、一般的に最も良く用いられます。

固定資産税評価額は、固定資産税納税通知書の中に記載があり、簡便に用いることができるからです。

例えば、税込取引でマンションを売却したような以下のケースで考えます。

税込マンション売却価格:82,560,000円

消費税率:8%(2019年1月現在)

土地固定資産税評価額:3,000万円

建物固定資産税評価額:2,000万円

土地と建物の価格は、固定資産税評価額で案分することを考えます。

土地の固定資産税評価額は3,000万円、建物の固定資産税評価額は2,000万円であるため、土地価格と建物価格の割合は60%対40%ということになります。

土地価格割合 = 3,000万円 ÷ (3,000万円 + 2,000万円) = 60%

建物価格割合 = 2,000万円 ÷ (3,000万円 + 2,000万円) = 40%

消費税に関しては、建物価格のみに発生しています。

そのため、建物価格割合に8%を加算したものが税込建物価格の割合になります。

上記の例では建物価格割合が40%ですので、43.2%が税込建物価格、その内、3.2%が消費税割合ということです。

つまり、上記の例の税込マンション価格は、全体が103.2%で、その内、60%が土地価格、40%が税抜建物価格、3.2%が建物消費税で構成されていることになります。

よって、預り消費税は以下のように求められます。

預り消費税の求め方

預り消費税 = 税込マンション価格 × 消費税割合 ÷ 税込マンション価格割合

= 82,560,000円 × 3.2% ÷ 103.2%

= 2,560,000円

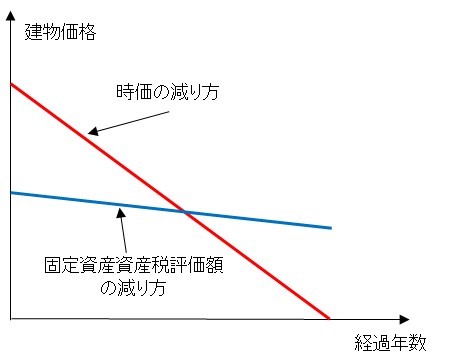

ただし、固定資産税評価額による割付方法は欠点もあります。

その欠点とは、築年数の古い物件は建物価格割合が実態以上に大きくなり、無駄な預り消費税を生み、消費税の納税額が増えてしまうということです。

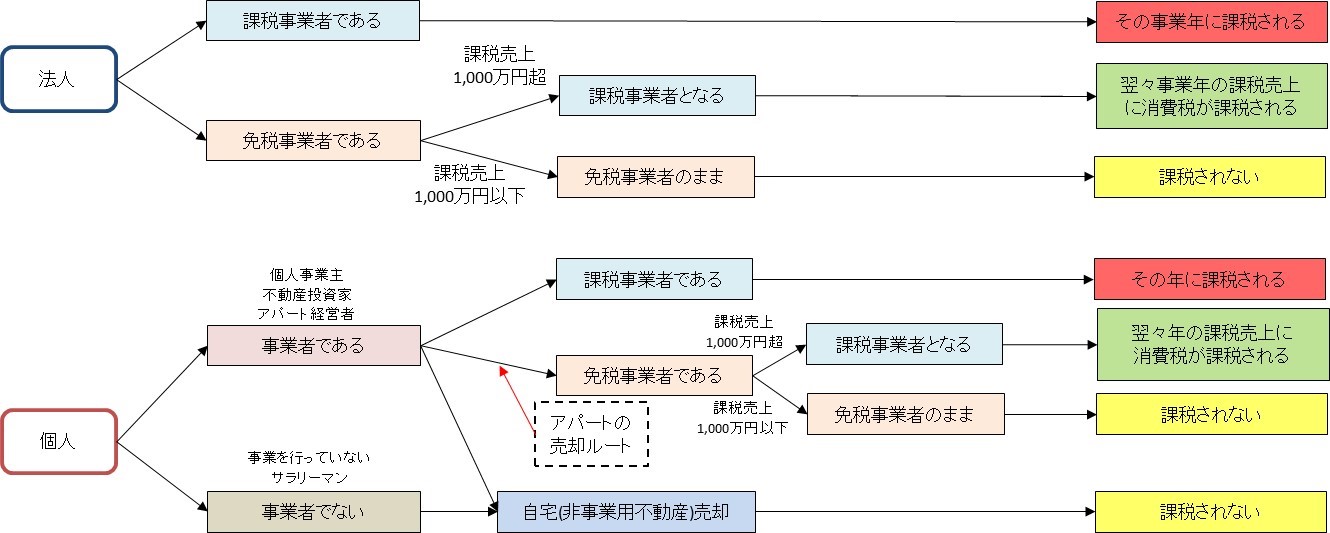

固定資産税評価額は、税金を取るための価格であるため、経年によって大きく減少はしません。

建物価格は古くなると時価がゼロになることはありますが、固定資産税評価額は時価がゼロになっても存在します。

固定資産税評価額をゼロにしてしまったら、税収が減ってしまうからです。

建物の固定資産是評価額は、新築時は請負工事金額の50~60%で評価されます。

その後は、なかなか減っていかない性質があります。

建物時価と固定試案評価額の減り方のイメージは以下のようになります。

一方で、土地の固定資産税評価額は、時価(地価公示価格)の70%程度です。

土地の固定資産税評価額は、何年経っても常に時価よりも安いとうことになります。

すると、築年数が相当経過した建物は、「時価よりも高い建物価格」と「時価よりも低い土地価格」で割り付けているという現象が発生します。

築年数の古い建物では、実態よりも高い割合で建物価格を割り付けることになり、預り消費税も多く発生してしまうのです。

本来なら、そこまで預からなくても良い消費税を受け取っているため、消費税が増え、手残りも減ってしまうことになります。

築年数が古い物件を固定資産税評価額で割り付けてしまうと、本来の建物価格以上に建物価格を生み出してしまうことになり、無駄な消費税を払っていることになるのです。

関連記事

7-2.鑑定評価を取得する

築古物件の売却で消費税を無駄にしないためには、「時価による案分」がおススメです。

税務署対策を考慮すると、不動産鑑定評価書を取得してしまうのが一番手っ取り早いといえます。

不動産の鑑定評価では、売却時の土地と建物の内訳時価を求めることが可能です。

鑑定評価の中では、原価法という手法と使い、土地と建物の価格を求めます。

この原価法の中では、一旦、建物を今新築したらいくらかかるかという再調達原価を求め、その再調達原価に減価修正を行うことで建物時価を算出します。

鑑定評価では、減価修正の方法には、「耐用年数に基づく方法」と「観察原価法」の2つの修正方法が認められています。

耐用年数に基づく方法は、会計で行う減価償却と似たような手法で機械的に計算して減額する方法です。

一方で観察原価法とは、いわゆる「見た目」で判断して価格を落とせるという減額方法です。

管理が悪く、見た目がボロボロで誰も購入しないような建物であれば、「耐用年数に基づく方法」からさらに減価を加えて建物価格を落とすことができます。

不動産の鑑定評価は、観察原価法が認められていることにより、実態に即した価格を算出することが可能です。

例えば、木造住宅の法定耐用年数は22年ですが、20で価値がないと判断されれば観察原価法により築20年の時点で建物価格をゼロとするような計算も行われます。

一般の市場では、建物価格がゼロとして取引されることは良くあります。

しかしながら、固定資産税評価額で割り付けると、買主は建物価格をゼロだと思っていたのに、売主としては建物価格が存在する形で売却せざるを得ない状況が生じます。

不動産の鑑定評価と取得して時価に基づいて売却を行えば、建物価格をゼロとして売却できるため、預り消費税も受け取らなくて良いのです。

尚、法人の貸借対照表上に建物簿価の備忘価格が残っていたとしても、鑑定評価によって時価をゼロとして売却した場合は、建物価格はゼロとして扱われます。

国税庁は、土地建物の価格を「譲渡時における時価の比率により按分する方法」を基本スタンスとしていますので、建物価格がゼロであることを客観的に証明すれば、建物価格をゼロと認めてくれるのです。

対税務署に対して、建物時価を証明するのは容易ではありません。

不動産の鑑定評価書を取得しておけば、税務署に対して堂々と時価を証明できますし、顧問税理士の先生も安心して消費税を計算してくれます。

尚、当社では築古の収益物件を売却する際に、消費税対策として鑑定評価の受注を頂くことが多いです。

収益物件は、土地建物が一体となった価格が利回りで計算されるため、土地と建物の内訳価格を求める必要が生じます。

例えば土地建物が10億円の物件で、固定資産税評価額の割付で建物価格が3億円となれば、預かり消費税が2,400万円になります。

一方で、鑑定評価を取得して、時価で割付したら建物価格が5,000万円だとしたら、預り消費税は400万円です。

このケースでは、預り消費税が2,000万円も節約できることになります。

鑑定評価書は数十万円のレベルですので、取引総額が大きいほど鑑定評価によって建物時価を把握した方が有利となります。

当社は、千葉県内の物件でしたら比較的リーズナブルな価格で鑑定評価サービスをご提供しており、消費税対策にご利用いただいております。

鑑定評価書をご入用の際は、ぜひ当社へご相談ください。

8.まとめ

以上、建物売却の消費税!個人と法人の違いや建物時価の算定方法を解説してきました。

不動産取引における消費税のルールはとても複雑です。

個人がマイホームやセカンドハウスなどの非事業用建物を売る以外、建物売却は課税売上となります。

アパート経営をしている個人でも建物価格が1,000万円を超えると翌々年に消費税の課税事業者になります。

自宅以外の不動産を売却する際は、消費税のルールをしっかりと理解しておきましょう。