自宅のマンションの買い替えでは、損失が発生すると税金が戻ってくる特例があります。

また、利益が大きく生じた場合には節税ができる特例もあります。

マンション買い替えの特例は、「税金が戻ってくる特例」と「節税ができる特例」の2種類があり、非常に分かりにくいです。

マンション売却で損をしないためにも、2つの特例の違いを理解して、内容を知ることが必要です。

また、それぞれの特例には、細かく要件が定められており、1つでも条件を満たさないと利用することができません。

そのため、特例を利用するためには、要件をしっかり確認することも重要となります。

そこでこの記事では、「マンション買い替えの税金」について解説いたします。

この記事を読むことで、2つの特例の違いが分かり、自分がどの特例を利用すべきかが分かるようになります。

ぜひ最後までご覧ください。

| この記事の筆者:竹内英二 (不動産鑑定事務所:株式会社グロープロフィット代表取締役) 保有資格:不動産鑑定士・宅地建物取引士・中小企業診断士・不動産コンサルティングマスター・相続対策専門士・賃貸不動産経営管理士・不動産キャリアパーソン |

目次

1.譲渡所得による2つの特例の違い

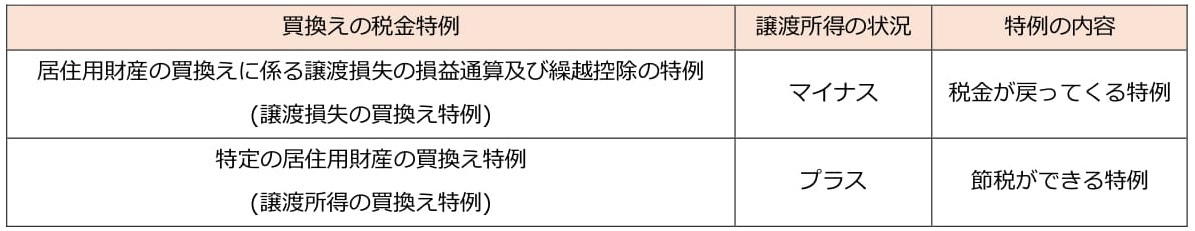

マンションの買い替えで使える特例は、以下の2つがあります。

・居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

・特定の居住用財産の買換え特例

この記事では、居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例のことを「譲渡損失の買換え特例」、特定の居住用財産の買換え特例のことを「譲渡所得の買換え特例」と記載します。

また、買い替えは税法上、「買換え」と表記しますので、「買換え」に統一して記載します。

個人の所得には、給与所得、譲渡所得、不動産所得、事業所得、山林所得、退職所得、利子所得、配当所得、一時所得、雑所得という10種類の所得があります。

マンションなどの不動産を売却したときの所得は「譲渡所得」です。

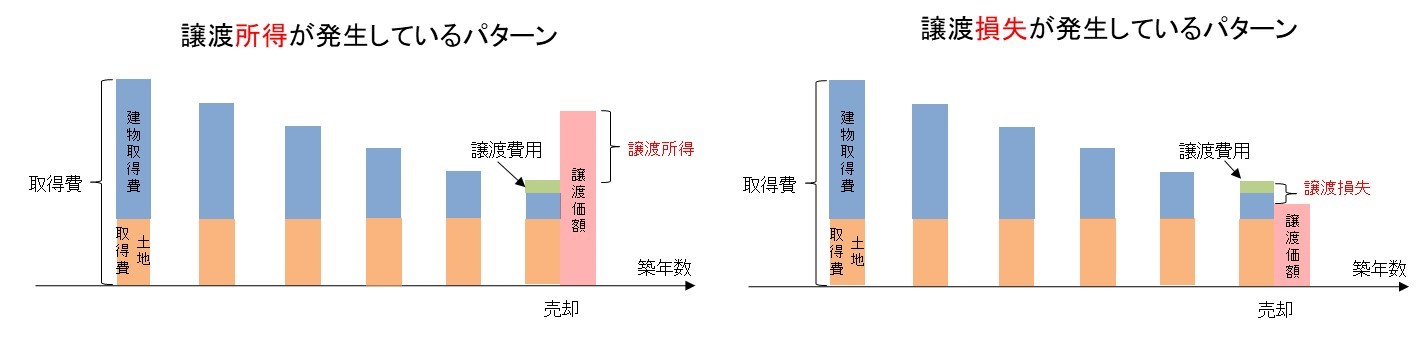

譲渡所得は以下の式で計算されるものになります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは売却額です。

取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額となります。

譲渡費用は仲介手数料等の売却に要した費用です。

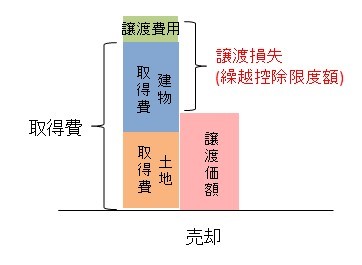

譲渡所得は、計算の結果、プラスになることもマイナスになることもあります。

本記事では、プラスの譲渡所得のことを単に譲渡所得、マイナスの譲渡所得のことを譲渡損失と記載します。

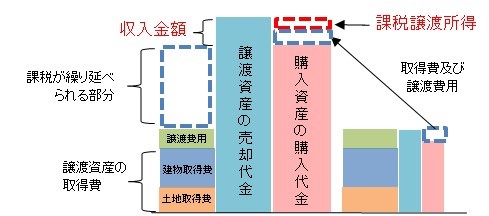

上図の右の状態は、「取得費と譲渡費用の合計額」よりも「譲渡価額」が下回っています。

つまり、譲渡損失が発生している状態です。

譲渡損失が発生しているときは、「譲渡所得の買換え特例」を利用します。

一方で、上図の左の状態は、「取得費と譲渡費用の合計額」よりも「譲渡価額」が上回っています。

つまり、譲渡所得が発生している状態です。

譲渡所得が発生しているときは、「譲渡所得の買換え特例」を利用します。

マンションの売却では、「譲渡損失」が生じたら税金は発生せず、「譲渡所得」が発生すれば税金も発生するというのが基本です。

そのため、「譲渡損失の買換え特例」とは「税金が戻ってくる特例」で、「譲渡所得の買換え特例」は「節税ができる特例」という関係になります。

特例が使えるマンションとは、居住用財産と呼ばれる不動産になります。

居住用財産とは、簡単に言うとマイホーム(自宅)のことです。

正確な定義としては、居住用財産は以下のいずれかの要件に合致した不動産になります。

【居住用財産の定義】

1.現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

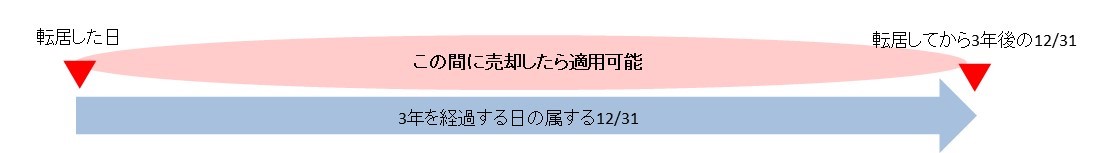

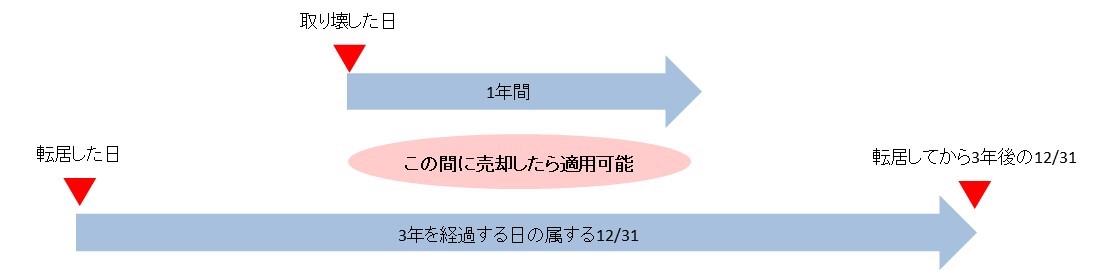

2.転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

3.災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

4.転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取壊し後1年以内か、いずれか早い日までに譲渡する場合(取壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

2の要件は、引越した後、3年後の12月31日までに売却すれば居住用財産と認められるという定義です。

4の要件は取り壊した場合の定義ですが、3や4の定義は戸建てを前提としていますので、マンションは1か2の要件を満たしたものが居住用財産ということになります。

尚、譲渡所得が発生しているかどうかについては、以下の記事で紹介しているエクセルで簡単に計算することができます。

ぜひご利用ください。

【関連記事】

2.譲渡損失が発生したときの特例

最初に譲渡損失の買換え特例について解説します。

2-1.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例とは

譲渡損失の買換え特例とは、源泉徴収税額の還付を受けることができる特例です。

例えば、給与所得が600万円であるサラリーマンのAさんが、売却により譲渡損失▲1,000万円を発生させたとします。

この譲渡損失のことを「繰越控除限度額」と呼びます。

損益通算という手続きにより、その年のAさんの給与所得から繰越控除限度額を控除します。

すると、その年のAさんの所得は▲400万円(=600万円―1,000万円)となります。

Aさんは、会社が所得600万円を前提に所得税等を天引きしていますが、損益通算の結果、Aさんの所得が▲400万円に修正されました。

すると、600万円を前提に会社が天引きされていた税金は払い過ぎであったということになり、天引きされていた源泉徴収税額が戻ってくるという特例になります。

控除しきれずに残った▲400万円については、ゼロになるまで3年間にわたり繰り越すことが可能です。

これらの特例を利用するかどうかは、あくまでも任意となります。

もちろん、特例を利用せずに確定申告をしないという選択肢もあります。

譲渡損失の買換え特例は、「譲渡損失」を全て取り戻せるという特例ではなく、「給与所得で支払っていた税金」が取り戻せるだけの特例です。

もともと給与所得で支払っている所得税が少ない場合や、損が小さい場合など、手続きの苦労の割に大した効果がないこともあります。

譲渡損失の特例は「微妙」との声もあり、面倒であれば特例を利用する必要はないです。

ただし、譲渡損失の買換え特例は、後から利用しようとしても利用することができません。

損をする話ではないので、多少面倒であっても、少なくとも検討してみることをおススメします。

尚、確定申告については以下の記事に詳しくご紹介しています。

ぜひご参照ください。

【関連記事】

2-2.適用要件

譲渡損失の買換え特例を適用するためには、譲渡資産(売却する家)と買換え資産(購入する家)に以下の要件を満たす必要があります。

【譲渡資産の定義】

平成31年12月31日までの間に譲渡される自己の居住の用に供する家屋またはその敷地で、その譲渡した年の1月1日において所有期間が5年を超えるもののうち、次の1から4のいずれかに該当するものであること

1.現に自分が住んでいる住宅

2.以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

3.「1.」や「2.」の住宅及びその敷地

4.災害によって滅失した「1.」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地

ただし、その災害があった日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限る。

【買換え資産の定義】

1.譲渡資産の譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋またはその敷地

2.その家屋の居住部分の床面積が50㎡以上であること

3.その取得の日から取得した年の翌年の12月31日までの間に自己の居住の用に供すること、または供する見込みであること

4.繰越控除を受けようとする年の12月31日において、買換え資産に係る住宅借入金等(返済期間10年以上のローン契約等によるもの)の金額を有していること

要件のポイントとしては、買換え資産に「返済期間10年以上のローン契約」があることという点です。

2-3.具体的計算例

Aさんがマンションを買い替えたときの具体的計算例を紹介します。

【Aさんの前提条件】

Aさんの自宅

・平成6年に6,000万円でマンションを購入

・平成30年8月に4,000万円でマンションを売却

・マンションの減価償却費:400万円

・マンションの譲渡費用:126万円

Aさんの給与所得

平成30年:給与所得800万円、源泉徴収税額62万8,900円

平成31年:給与所得850万円、源泉徴収税額71万600円

平成32年:給与所得900万円、源泉徴収税額79万2,200円

平成32年の所得税控除額:250万円

【具体的計算例】

1.平成30年分の計算

(1) 譲渡所得の計算

譲渡損失 = 譲渡価額 - 取得費 - 譲渡費用

= 4,000万円 - (6,000万円 - 400万円) - 126万円

= ▲1,726万円

(2)損益通算

給与所得 - 譲渡損失 = 800万円 - 1,726万円

= ▲926万円

(4)還付される源泉徴収税額

所得税はゼロであるため、62万8,900円が全額還付されます。

2.平成31年分の計算(繰越1年目)

(1)損益通算

給与所得 - 前年の繰越控除額 = 850万円 - 926万円

= ▲76万円

(2)還付される源泉徴収税額

所得税はゼロであるため、71万600円が全額還付されます。

3.平成32年分の計算(繰越2年目)

(1)損益通算

給与所得 - 前年の繰越控除額 = 900万円 - 76万円

= 824万円

(2)所得税の計算

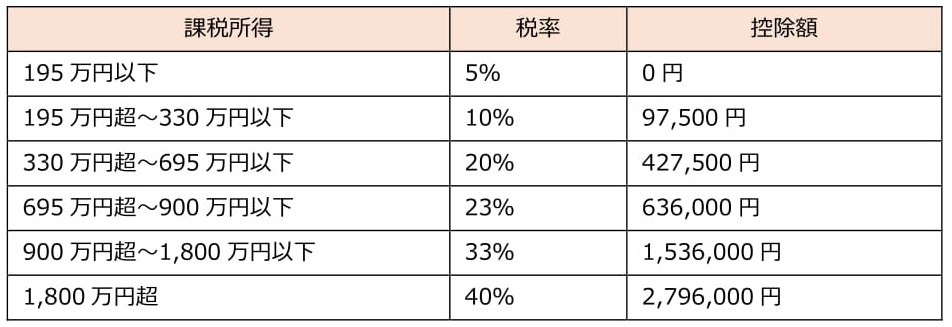

所得税 = (損益通算後の所得 - 所得税控除額) × 累進課税率 - 控除額

= (824万円 - 250万円) × 20% - 427,500円

= 720,500円

(3)復興特別所得税の計算

復興特別所得税 = 所得税 × 2.1%

= 720,500円 × 2.1%

= 15,130円

(4)所得税合計

所得税 + 復興特別所得税 = 720,500円 + 15,130円

≒ 735,600円

(5)還付される源泉徴収税額

還付される源泉徴収税額 = 天引きされた源泉徴収税額 - 所得税額

= 79万2,200円 - 73万5,600円

= 5万6,600円

※計算中で登場する所得税の累進課税率と控除額は下表のものを用いています。

2-4.特例を利用する際の注意点

譲渡損失の買換え特例で最も注意すべき点は、買換え資産に「返済期間10年以上のローン契約」があることという点です。

買換えでは、売却時に現金が入ってくるため、購入物件で返済期間10年以上の住宅ローンを組まないことが良くあります。

無理に住宅ローンを組む必要はありませんが、譲渡損失の買換え特例が使えると思っていたにもかかわらず、ローンを組まなかったばかりに利用できなかったという失敗が良くあります。

譲渡損失の買換え特例の利用を希望する人は、購入物件で返済期間10年以上の住宅ローンを組むことを忘れないようにしましょう。

【関連記事】

3.譲渡所得が発生したときの特例

この章では、譲渡所得の買換え特例について解説します。

3-1.特定の居住用財産の買換え特例とは

譲渡所得の買換え特例とは、譲渡した年の1月1日において所有期間が10年を超える居住用財産を売却し、新たに居住用財産を購入した場合に、課税の繰延ができる特例です。

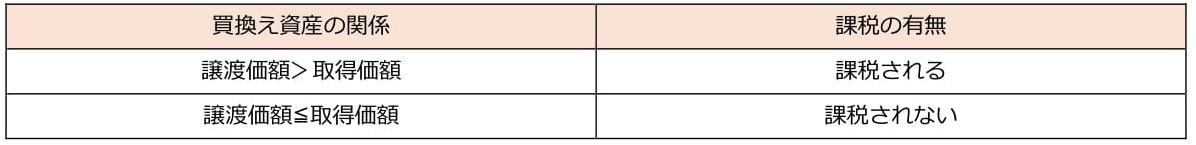

譲渡所得の買換え特例では、売却した資産よりも購入した資産の方が金額は高い場合には課税されず、売却した資産よりも購入した資産の方が金額は低い場合には課税されるという関係にあります。

譲渡した資産の譲渡価額が買換えた資産の取得価額を下回る場合(譲渡価額≦取得価額)には、その譲渡がなかったものとして税金はかかりません。

3-2.譲渡所得の計算方法

譲渡した資産の譲渡価額が買換えた資産の取得価額を上回る場合(譲渡価額>取得価額)には、売却代金のうち、購入代金に充てた部分については譲渡がなかったものとして税金はかかりません。

一方で、購入代金を上回る部分(売却代金が残った部分)についてだけは譲渡があったものとして課税されます。

譲渡所得の買換え特例を使ったときの課税譲渡所得は以下の計算式で表されます。

【課税譲渡所得】

イ 収入金額 = 譲渡資産の売却代金 - 買換資産の購入代金等

ロ 取得費及び譲渡費用 = (譲渡資産の取得費 + 譲渡費用) × (イの収入金額÷譲渡資産の売却代金)

ハ 課税譲渡所得 = 収入金額 - 取得費及び譲渡費用

= イ - ロ

式で書くと複雑ですが、図にすると、下図の赤点線で示した課税譲渡所得の部分だけが課税の対象となります。

課税譲渡所得は非常に小さくなることが分かります。

買換え時点では、売却代金のうち、購入代金に充てた部分については譲渡がなかったものとされます。

そのため、売却で本来なら譲渡所得が発生しているのに課税がされない部分が発生します。

課税されない部分は、「課税が繰り延べられる部分」であり、「課税が繰り延べられる部分」は購入資産を将来売却するときに課税されることになります。

3-3.適用要件

譲渡所得の買換え特例を適用するためには、譲渡資産(売却する家)と買換え資産(購入する家)に以下の要件を満たす必要があります。

【譲渡資産の定義】

次に掲げる居住用財産で、その譲渡した年の1月1日における所有期間が10年を超えているもので、譲渡にかかる対価が1億円以下のもの

1.現に自分が住んでいる住宅で、居住期間が10年以上のもの

2.以前に自分が住んでいた「1」の住宅で、自分が住まなくなった日から3年後の12月31日までに譲渡されるもの

3.「1」や「2」の住宅及びその敷地

4.災害によって「1」の住宅が滅失した場合において、その住宅を引き続き所有していたとしたならば、その年の1月1日における所有期間が10年を超えるその住宅の敷地

【買換え資産の定義】

1.譲渡資産を譲渡した年の前年の1月1日から譲渡した年の12月31日までの間に居住用の住宅やその敷地を取得すること

2.譲渡資産を譲渡した年の翌年12月31日までの間に、取得した住宅を居住の用に供すること、または供する見込みであること

3.取得する住宅は、床面積が50㎡以上であること

4.買換え資産が中古の耐火建築物である場合には、その中古耐火建築物が新築後25年以内であるか、または新耐震基準に適合することが証明されたものであるか、もしくは既存住宅売買瑕疵担保責任保険に加入していること

買換え資産が非耐火建築物である場合には、新築後25年以内であるか、または地震に対する安全基準を満たすものであること

5.取得する敷地は、その面積が500㎡以下であること

3-4.具体的計算例

Bさんがマンションを買い替えたときの具体的計算例を紹介します。

【Bさんの前提条件】

Bさんの自宅

・昭和47年に3,000万円でマンションを購入

・平成30年6月に9,000万円でマンションを売却

・マンションの減価償却費:800万円

・マンションの譲渡費用:374万円

・平成30年7月に新たに6,000万円でマンションを購入

【具体的計算例】

1.譲渡所得の計算

イ.収入金額 = 譲渡資産の売却代金 - 買換資産の購入代金等

= 9,000万円 - 6,000万円

= 3,000万円

譲渡資産の取得費 = 購入価額 - 減価償却費

= 3,000万円 - 800万円

= 2,200万円

譲渡資産の取得費 + 譲渡費用 = 2,200万円 + 374万円

= 2,574万円

ロ.取得費及び譲渡費用 = (譲渡資産の取得費+譲渡費用) × (イの収入金額÷譲渡資産の売却代金)

= 2,574万円 × 3,000万円÷9,000万円

= 858万円

課税譲渡所得 = 収入金額 - 取得費及び譲渡費用

= 3,000万円 - 858万円

= 2,142万円

2.税金の計算

所得税 = 2,142万円 × 15%

= 3,213,000円

復興特別所得税 = 3,213,000円 × 2.1%

= 67,473円

所得税額 = 所得税 + 復興特別所得税

= 3,213,000円 + 67,473円

≒ 3,280,400円

住民税額 = 2,142万円 × 5%

= 1,071,000円

税額 = 所得税額 + 住民税額

= 3,280,400円 + 1,071,000円

= 4,351,400円

※計算中に登場した税率について解説します。

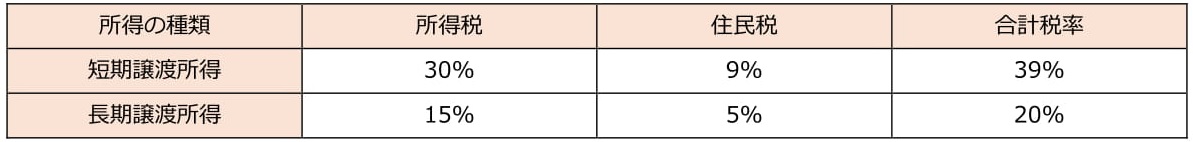

税率は、所有期間によって決まります。

所有期間は5年以下であれば短期譲渡所得、5年超であれば長期譲渡所得と呼ばれています。

所有期間は、不動産を譲渡した1月1日時点が判定の基準日です。

売却した年の1月1日時点において5年を超えているものであれば長期譲渡所得、5年以下のものであれば短期譲渡所得となります。

それぞれの税率は以下の通りです。

3-5.「3,000万円特別控除」との関係

譲渡所得の買換え特例は、滅多に利用する機会がありません。

その理由としては、譲渡所得が発生した場合には、「3,000万円特別控除」という別の特例があるからです。

3,000万円特別控除とは、居住用財産であれば利用できる特例です。

要件が居住用財産であるというだけなので、非常に使いやすく、かつ、効果の大きい特例になっています。

3,000万円特別控除を使うと譲渡所得は以下のように計算されます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除を利用した結果、譲渡所得がマイナスとなる場合は、譲渡所得はゼロとみなされ、税金は発生しません。

つまり、譲渡所得が3,000万円以内であれば、複雑な譲渡所得の買換え特例を利用するよりも、3,000万円特別控除を使った方が良いということになります。

また、譲渡所得の買換え特例は、課税が完全にないということではなく、課税を繰り延べている(先延ばしにしているだけ)の特例です。

買い替えた時点の課税は行わず、将来、買い替えた資産を単純売却するようなことがあれば、遡って課税するというのが譲渡所得の買換え特例の特徴となります。

一方で、3,000万円特別控除は課税の繰り延べではないので、購入資産を将来売却しても遡って課税されることはありません。

3,000万円特別控除を使えば、後々の面倒なことは発生しないため、シンプルです。

そのため、譲渡所得が3,000万円以下であれば、基本的には3,000万円特別控除を優先的に使うべきであり、譲渡所得の買換え特例は譲渡所得が3,000万円超となったとき、初めて検討すべき特例ということになります。

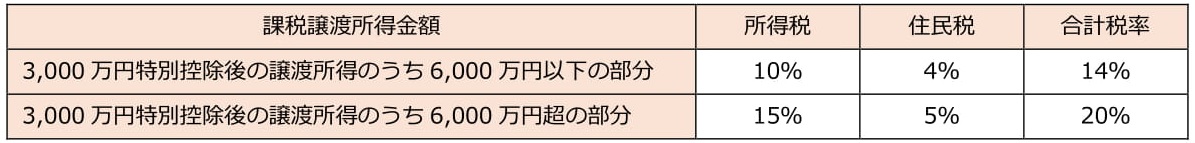

尚、3,000万円特別控除は、「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例(以下、「軽減税率の特例」と略)」を併用して利用することが可能です。

軽減税率の特例を利用すると、税率はさらに以下のように小さくなります。

復興特別所得税に関しては、別途所得税に2.1%の税率がかかります。

所有期間10年超の居住用財産は、「3,000万円特別控除」と「軽減税率の特例」をセットで適用することが可能です。

一方で、「譲渡所得の買換え特例」と「軽減税率の特例」はセットで適用することはできません。

所有期間が10年超でも、「譲渡所得の買換え特例」を利用する場合には、税率は、長期譲渡所得の税率が適用されます。

つまり、所有期間10年超の居住用財産では、「3,000万円特別控除+軽減税率の特例」のセットと、「譲渡所得の買換え特例」の2択です。

たとえ譲渡所得の買換え特例の要件を満たしていたとしても、譲渡所得が3,000万円以下であれば、「3,000万円特別控除」を利用するのが基本となります。

譲渡所得の買換え特例は、譲渡所得が3,000万円超となった段階で、はじめて利用を検討するようにしましょう。

4.住宅ローン控除との関係

買換えでは、購入物件で住宅ローン控除を利用する可能性があります。

購入物件の住宅ローン控除は、売却物件でどの特例を使うかによって、利用できる場合と利用できない場合があります。

この章では、買換え特例と住宅ローン控除の関係について解説します。

4-1.住宅ローン控除と併用できない特例

買換えでは、売却物件で譲渡所得が発生した場合、節税系の特例を利用してしまうと、購入物件で住宅ローン控除を利用することができません。

住宅ローン控除と併用できない特例とは、以下の3つの特例になります。

【住宅ローン控除と併用できない特例】

・3,000万円特別控除

・所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例(軽減税率の特例)

・特定の居住用財産の買換え特例(譲渡所得の買換え特例)

節税系の特例と住宅ローン控除は、同時に利用できないというのが正確な表現になります。

時期をずらせば節税系の特例と住宅ローン控除を利用することが可能です。

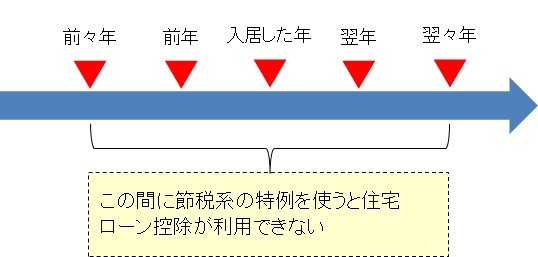

住宅ローン控除は、購入物件に入居した年の他、その前年または前々年あるいはその翌年またはと翌々年に節税系の特例を適用すると利用できなくなります。

つまり、購入物件への入居の前後2年間の間に、どちらかを利用すると一方が利用できなくなるという関係です。

一般的には、節税効果は購入物件の住宅ローン控除の方が大きくなります。

そのため、売却で譲渡所得が出てしまった場合には、売却の税金は払い、購入の住宅ローン控除を選択する方が有利なことが多いです。

いずれにしても、節税系の特例と住宅ローン控除は同時に利用することができないため、買換えで譲渡所得が発生した場合には、節税系の特例と住宅ローン控除はどちらが得かを確認し、有利な方を選択するようにしましょう。

【関連記事】

4-2.住宅ローン控除と併用できる特例

一方で、税金が戻ってくる「譲渡損失の買換え特例」は、住宅ローン控除と併用することができます。

併用といっても、譲渡損失の買換え特例を使って税金の還付を受けている間は、控除する所得税がないことから、住宅ローン控除の適用期間だけが過ぎていくことになります。

例えば、以下のようなケースでは、4年目まで目一杯譲渡損失の買換え特例を利用し、5年目から住宅ローン控除を利用することになります。

【損益通算と繰越控除のシミュレーション】

(事例)

1.居住用財産の譲渡損失 ▲2,500万円

2.給与所得 毎年600万円

(損益通算と繰越控除)

譲渡年(1年目) 損益通算 600万円 - 2,500万円 = ▲1,900万円

2年目 繰越控除 600万円 - 1,900万円 = ▲1,300万円

3年目 繰越控除 600万円 - 1,300万円 = ▲700万円

4年目 繰越控除 600万円 - 700万円 = ▲100万円 ←打切り

5年目 繰越控除はできません。住宅ローン控除は受けられます。

住宅ローン控除期間は、買換え資産に居住の用に供した年以後10年間となります。

上記の例では、住宅ローン控除が利用できるのは、残りの6年間ということです。

ただし、住宅ローン控除は税額が減るだけですが、譲渡損失の買換え特例は税金が戻ってくる特例です。

そのため、住宅ローン控除だけを使うより、譲渡損失の買換え特例も併用して利用した方が絶対有利になります。

譲渡損失の買換え特例は、確定申告が必要となり面倒ですが、お得な特例ですので要件を満たしていれば頑張ってチャレンジすることをおススメします。

【関連記事】

5.まとめ

以上、マンション買い替えの2つの税金特例と住宅ローン控除との関係を解説してきました。

マンションの買換えで譲渡所得が発生した場合には、譲渡所得が3,000万円以下なら、基本的には3,000万円特別控除を利用します。

ただし、購入物件で住宅ローン控除を利用する場合には、節税系の特例の利用は断念した方が良いケースが多いです。

一方で、譲渡損失が発生した場合には、譲渡損失の買換え特例が利用できる場合があります。

購入物件で10年以上の住宅ローンを組むことがポイントです。

また、譲渡損失の買換え特例は住宅ローン控除との併用もできます。

マンションの買換えを行う場合には、要件を良く確認した上で、最も有利な特例の選択をするようにしましょう。

【あわせて読みたい】