結論を先に述べると、不動産売却で受け取った固定資産税精算金は譲渡価額に含めます。

確定申告では、譲渡所得を計算するために、譲渡価額の他、取得費や譲渡費用を計算する必要があります。

特に取得費の計算が難しいため、譲渡価額まで気が回らない人が多いです。

たまに「譲渡価額と譲渡価格は何が違うの?」と疑問の思う人もいます。

この言葉の意味の違いが固定資産税精算金を譲渡価額に含める理由だったりもするのです。

一方で、マンションの売却では管理費等の精算を行うことがあります。

管理費等の譲渡価額に含めません。

同じ精算金なのに、譲渡価額に含めるものや含めないものが存在します。

売却価格だと思っていた譲渡価額には、実は結構深い論点が隠されているのです。

そこでこの記事では不動産売却における「固定資産税精算金と譲渡価額」に関して解説します。

また、法人が売主・買主となった場合の仕訳についても補足して説明します。

ぜひ最後までお読みいただき、参考にしていただけると幸いです。

| この記事の筆者:竹内英二 (不動産鑑定事務所:株式会社グロープロフィット代表取締役) 保有資格:不動産鑑定士・宅地建物取引士・中小企業診断士・不動産コンサルティングマスター・相続対策専門士・賃貸不動産経営管理士・不動産キャリアパーソン |

目次

1.譲渡所得とは

個人の所得には、給与所得、譲渡所得、不動産所得、事業所得、山林所得、退職所得、利子所得、配当所得、一時所得、雑所得という10種類の所得があります。

このうち、不動産を売却したときに発生するのが譲渡所得です。

譲渡所得は以下の式で計算されるものになります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは売却額です。

取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額となります。

譲渡費用は仲介手数料等の売却に要した費用です。

計算の結果、譲渡所得がプラスであれば税金が発生するため、確定申告を行う必要があります。

また、譲渡所得がマイナスであっても、税金の特例を使う場合には確定申告が必要です。

個人で確定申告が不要となる人は、「譲渡所得がマイナスの人で、かつ、特例も使わない人」になります。

確定申告をするかしないかを判断する上でも、まずは譲渡所得を計算することが第一歩です。

譲渡所得の計算は譲渡価額を求めることから始まります。

尚、居住用財産と呼ばれるマイホームを売却したときの特例は、以下の関連記事にまとめてあります。

ぜひご参照ください。

【関連記事】

3000万円特別控除は住宅ローン控除と併用できないの?利用上の注意点を解説

マンション・戸建てで売却損失が出た場合の確定申告と税金計算方法を解説

2.譲渡価額と譲渡価格の違いと意味

譲渡所得の定義の計算式を見ると、「譲渡価額」となっています。

「譲渡価格」ではないことがポイントです。

ここで、デジタル大辞泉(小学館)によると、価格と価額の違いは以下のようになっています。

価格:商品の価値を貨幣で表したもの。値段。

価額:品物の値打ちに相当する金額。「財産の価額」

価格とは単純に値段のことを指します。

一方で、価額は「品物の値打ちに相当する金額」ですので、多数の物を合計した金額を指しています。

譲渡所得の計算式が「譲渡価格」となっていれば、単純に売買代金ということになります。

しかしながら、譲渡所得の計算式の定義は、「譲渡価額」です。

そのため、単純に売買代金ではないということ意味しています。

「譲渡価額」の意味するところは、「売買代金以外に不動産の財産価値を決めている要素があれば、それは含めてください。」と言っているのです。

3.固定資産税精算金を譲渡価額に含める理由

固定資産税精算金は譲渡価額に含めます。

国税庁の見解は以下の通りです。

不動産売買の際に、売買当事者の合意に基づき固定資産税・都市計画税の未経過分を買主が分担する場合の当該分担金は、地方公共団体に対して納付すべき固定資産税そのものではなく、私人間で行う利益調整のための金銭の授受であり、不動産の譲渡対価の一部を構成するもの(対価として収受し、又は収受すべき一切の金銭)として課税の対象となります(基通10-1-6)。

固定資産税精算金とは、引渡日以降の固定資産税及び都市計画税(以下、「固定資産税等」と略)相当額を、売主が買主から受領するお金のことをいいます。

例えば、固定資産税等が年額12万円だったとして場合、引渡日が2月1日だとすると、残りの11ヶ月分の固定資産税等は11万円となります。

この11万円を引渡時に買主から売主へ渡すのが固定資産税精算金です。

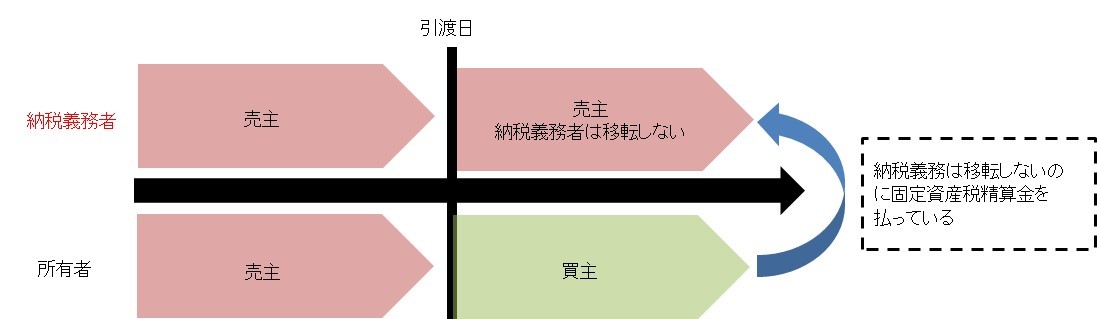

固定資産税等は、1月1日時点の所有者が1年分の納税義務者となります。

そのため、1月1日から12月31日の間に所有者が変わったとしても、納税義務者は1月1日時点の所有者のままであり、移転しません。

1年の間にどんなに所有者が変わったとしても、納税義務者は移転しないというのがミソです。

では、買主に納税義務が移転しないのにも関わらず、売主へ渡しているこの固定資産税精算金とは、一体何なのでしょうか?

もし、仮に引渡と同時に固定資産税の納税義務者が移転し、売主が固定資産税を先払いしているような状況であれば、この精算金は「立替え」ということになります。

しかしながら、売主は買主が負担すべき固定資産税を立替えているわけではありません。

売却しても、納税義務者は売主のままですから、単純に追加でお金をもらっているだけということになります。

つまり、売主がもらう固定資産税精算金とは、「単なる値上げ」です。

値上げして売ったわけですから、譲渡価額に加算することになります。

譲渡価額とは、売買契約書に記載されている値段ではなく、品物の値打ちに相当する金額でした。

売買契約書に記載されている金額以外に、ちょっとプラスの値上げをしているので、それは譲渡価額に含まれるということになります。

固定資産税等の精算とは、単なる商習慣に過ぎません。

1年間は納税義務者が移転しない以上、本来はやる必要がないのです。

固定資産税等の精算は、なんとなく気持ちの問題でやっているだけですが、実はやっていることは単純な値上げです。

値上げをして売っていることになり、その分、譲渡価額が増えることになります。

4.管理費精算金は譲渡所得に含めない理由

管理費等の精算金について考えると、もう少し理解が深まります。

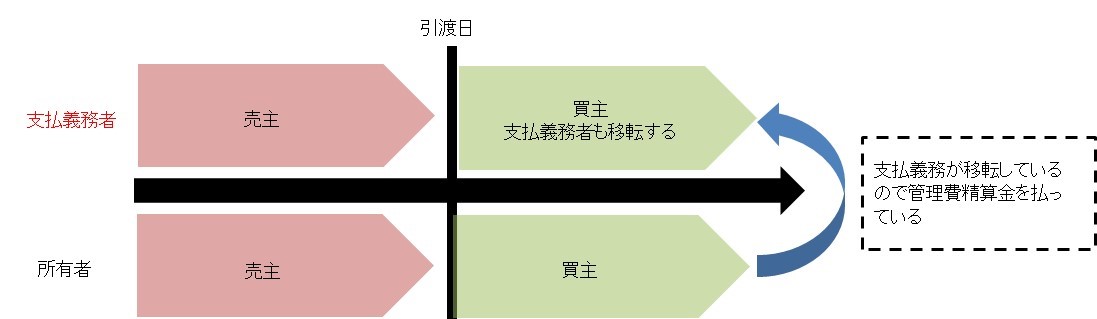

マンションの売却では、固定資産税等の他に、管理費及び修繕積立金(以下、「管理費等」と略)の精算を行うことがあります。

管理費等の精算金については譲渡価額に含みません。

理由としては、管理費等の精算金は「単なる立替え」だからです。

管理費及び修繕積立金、駐車場代、駐輪場代等々は、所有者または利用者に支払い義務があります。

所有者または利用者が変われば、支払義務のある人が変わります。

管理費等は、当月分を前月末に支払うことが多いです。

月中に引渡を行うと、支払義務者は売主から買主へ移転します。

ところが、管理費等は売主が既に前月末に全額支払っているため、本来買主が支払うべき部分を立替えている状態になります。

そこで、立替分を買主からもらうことになりますが、このお金が管理費等の精算金ということです。

管理費等の精算金は「単なる立替え」であって、固定資産税精算金の「単なる値上げ」とはことなります。

管理費等は、売主と買主との間で精算するのが合理的であり、商習慣でやっているだけの固定資産税等の精算とは異なるのです。

そのため、管理費等の精算金は、譲渡価額に含めません。

本来、買主が払うべき分を立替えてあげたので、もらって当然ということになります。

【関連記事】

中古マンション売却の減価償却の計算方法!5つのパターンを徹底解説

マンション売却税金シミュレーション!費用と手残りもエクセルで自動計算

5.実測精算で入金が増えた場合の精算金の扱い

固定資産税等の精算金と同じ扱いをしなければならない精算金がもう一つあります。

それは、実測売買をしたときに、実測精算で金額がプラスになったときの精算金です。

実測売買とは、単位面積当たりの代金額を確定し、とりあえず登記簿面積で売買代金を決めておき、残代金の決済をするまでに実測を行って、その実測面積に基づいて売買代金を精算する方法です。

実測売買は、売買契約時に実測面積が分からない場合に用いられます。

実測売買では、引渡時に登記簿面積よりも実測面積が増える場合と減る場合があります。

増える場合はプラスの精算金が入ります。

プラスの精算金は、「品物の値打ちに相当する金額」です。

そのためプラスの実測精算金は譲渡価額に含めることになります。

マイナスの精算金が発生した場合には、逆に売買代金から精算金を減額したものが譲渡価額です。

実測精算金は、本来の価値の調整金額であるため、固定資産税や管理費の精算金とは趣が異なります。

プラスの実測精算金は、当然に譲渡価額に含めるべきものというのはご理解いただけるかと思います。

【関連記事】

境界明示ってしないといけないの?方法や法律根拠・しない場合を解説

6.法人の仕訳

前章までは、個人が売主となった場合の確定申告の譲渡価額の取扱について解説してきました。

ここでは、法人が売買当事者となった場合の固定資産税精算金の扱いについて少しだけ触れておきます。

6-1.法人の売主は益金に算入される

法人が売主となった場合、税金は最終的に税引前当期純利益に対して法人税が課税されます。

そのため、譲渡価額云々の問題はありません。

ただ、法人売主が受領した固定資産税精算金に関しては、益金算入されることになります。

益金算入される理由としては、固定資産税精算金が単なる値上げだからです。

6-2.法人の買主は取得価額に算入される

一方で、法人が買主の場合には、固定資産税精算金は取得価額に算入されます。

ここでも取得価額は「価額」という言葉を使っていますので、単なる売買代金ではないことが分かります。

固定資産税精算金の分だけ値上げされた不動産を購入しているため、固定資産税精算金は取得価額に含まれる形になるのです。

6-3.売主が課税事業者の場合消費税が含まれる

売主が課税事業者である場合、もう一つ注意点があります。

それは消費税です。

不動産は土地には消費税はかかりませんが、建物には消費税がかかります。

そのため、受領した固定資産税精算金の中から、建物消費税を計算する必要があります。

ここで、固定資産税精算金は、土地の固定資産税精算金は土地の値上げ、建物の固定資産税精算金は建物の値上げと考えます。

よって、建物の固定資産税精算金の中に、建物消費税が含まれる形になります。

益金に算入する部分としては、建物の固定資産税精算金から建物消費税を控除した残額が対象となります。

【関連記事】

建物売却の消費税!個人と法人の違いや建物時価の算定方法を解説

法人や個人事業主のマンション売却における消費税の按分計算方法を解説

7.まとめ

以上、不動産売却の固定資産税精算金は譲渡価額に含めるの?譲渡所得を解説してきました。

売却で受け取った固定資産税精算金は譲渡価額に含めます。

本記事で紹介した内容は、あくまでも一般論を紹介したまでです。

当社は税理士事務所ではないため、確定申告や納税等の責任は負いかねます。

実際に申告および納税をする場合には、必ず税理士または税務署に相談するようにして下さい。

【あわせて読みたい】