マンションの売却には、大きく分けて「買い替え」と「単純売却」の2種類があります。

多くの人が、売却した後、どこかに住み替えるわけですから、実際に行われているのは「単純売却」よりも「買い替え」の方が圧倒的に多いです。

買い替えには単純売却とは異なる特有の失敗や注意点があります。

多くのインターネット情報では、買い替えと単純売却が分けて考えられていないため、残念ながらピントが外れた情報が溢れています。

単純売却とは、例えば相続した親のマンションを売る等の売却ですが、そのような「売るだけの単純売却」と「購入も伴う買い替え」では難易度が全く異なることは容易に想像できると思います。

さらに、買い替えにも「中古から新築」、「中古から中古」、「マンションから戸建て」、「マンションからマンション」など様々な組み合わせがあり、きめ細かく見ていくことが必要です。

そこでこの記事では、マンションの「買い替え」にきっちりフォーカスして、ありがちな失敗と成功のコツについて解説致します。

この記事を読むことで、マンション買い替えにありがちな失敗を知り、買い替えで成功するための道のりについて知ることができます。

ぜひ最後までご覧ください。

| この記事の筆者:竹内英二 (不動産鑑定事務所:株式会社グロープロフィット代表取締役) 保有資格:不動産鑑定士・宅地建物取引士・中小企業診断士・不動産コンサルティングマスター・相続対策専門士・賃貸不動産経営管理士・不動産キャリアパーソン |

目次

1.購入物件の検討が不十分である

買い替えは、何といっても満足できる購入物件を買うことが重要です。

買い替えでは、購入物件の検討が不十分であることで購入に失敗することがあります。

買い替えは購入と売却の2つを同時に行いますが、あくまでも主は「購入」であり、従が「売却」です。

住み替えの動機は、多くの人が「もっと良い家に住み替えたい」ということがきっかけとなっていますので、主たる目的は満足できる物件の「購入」であることを改めて認識する必要があります。

しかしながら、多くの人は「売却」が初めての行為であることから、売却に手一杯となってしまう人がいます。

インターネットには売却について溢れるほどの情報があり、それらに翻弄されてしまうと肝心の購入がおろそかになるため注意が必要です。

売却については、極論すると売れる価格で売りに出せば、どんな物件でも売れます。

売却は、「自分がよく知っている物件」を手放すだけなので、実はそれほど難しくありません。

一方で、購入は「自分が良くしならない物件」を買うことになるので、売却よりも遥に難しいです。

売却と購入では、物件に関する情報量に圧倒的な格差があり、その情報量の差が購入を難しくしています。

購入では、少ない情報の中から、良い物件を嗅ぎ分けなければならず、知識と嗅覚が必要です。

例えば、マンションから戸建てに買い替えると、以下のような点で後悔することがあります。

- 扉や窓等の泥棒の侵入経路が多く、セキュリティーが不安で後悔した。

- 階段があって老後も暮らせるか不安で後悔した。

- マンションよりも割高なので駅に近い物件だと思いのほか狭くて後悔した。

- 駅から離れや物件だと、家族を車で送り迎えしなければならないので不便で後悔した。

- 将来、まとまった修繕費が必要となり後悔した。

また、マンションからマンションでも、以下のような点で後悔することがあります。

- 立体駐車場の車の出し入れに時間がかかるので後悔した。

- 中古マンションを購入したらwifiが遅かったので後悔した。

- 子供の足音を気にして1階を選んだら道路の通行人から覗かれて後悔した。

- 収納が狭く後悔した。

- 管理費および修繕積立金、駐車場代の負担が重く後悔した。

近所付き合いについては、戸建てやマンションであっても後悔する可能性はあります。

戸建てであれば町内会がありますし、マンションであれば管理組合があるためです。

金銭面については、無理な住宅ローンを組めば、戸建てでもマンションでも後悔します。

無理な住宅ローンを組まないことや、頭金を十分に用意することは、購入で後悔しないための基本です。

また、通勤の不便さや、周辺に買い物できるスーパーがないことでも後悔することはあります。

売却は一瞬で終わりますが、購入はその後もずっと物件との関係が続きます。

売却で後悔があるとしても、「ちょっと安かったかも」程度ですので、すぐに忘れます、

一方で、購入の後悔は、ずっと続く可能性があるので、その後悔は売却の比ではありません。

買い替えは購入に成功してこそ、満足いくものになりますので、購入には十分検討時間を設けるようにしてください。

購入で満足している人は、先に購入物件を探している人がほとんどです。

中には、2年くらいかけて欲しい物件を検討している人もいます。

住みたいエリアで目星をつけて置き、そこで購入したい物件が現れたらサッと購入して、売却についてはサクッと終わらせるのが満足いく買い替えのコツです。

買い替えはあくまでも購入が主ですので、まずは良い物件を購入することを中心に考えるようにしましょう。

【関連記事】

2.安易に売り先行を選択している

買い替えには、売却を先に行う「売り先行」と購入を先に行う「買い先行」があります。

買い替えでは、安易に売り先行を選択してしまうことで失敗してしまう人が多いです。

売り先行では、今の物件を売却した後に物件を購入するため、売却物件と購入物件で発生する二重ローンを避けることができるというメリットがあります。

買い先行と比べると金銭的な負担が軽いことから、多くの人が売り先行を選択しがちです。

しかしながら、この売り先行の選択が買い替えを難しくしています。

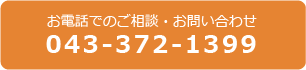

売り先行のスケジュールは以下の通りです。

まず、売り先行を選択すると、住みながら売却することになります。

住みながら売却すると、売主には内覧対応が必要です。

内覧とは購入希望者に対して家の中を見せる販売行為を指します。

内覧では、家の片づけも必要ですし、インターネット広告用の写真を撮るための準備も必要です。

家を綺麗に見せるには限界があり、売却しにくくなります。

また、内覧は土日に集中するため、販売活動期間中は土日が潰れることになり、購入物件の検討に時間がさけません。

売り先行では、引越しを1回で済ませようとすると、売却物件と購入物件の売買契約をほぼ同時に行うことが必要になってきます。

気に入った物件を購入し、なおかつ、売却物件と購入物件の売買契約のタイミングを合わせるのは至難の業です。

一番大切な購入を慌ててしなければならないため、無理矢理タイミンクを合わせることは本末転倒といえます。

普通は、タイミングを上手く合わせることができないため、売り先行では一旦、賃貸物件を借りるなど、仮住まいを行います。

仮住まいでは、二重の引越費用と、その間の家賃も発生するため、結局は経済的な負担も重くなることが多いです。

一方で、買い先行であれば購入を先に行うため、気に入った物件を購入してから売却することができます。

購入物件の検討時間を十分に確保できるため、購入物件の満足度を上げるのは、間違いなく買い先行です。

買い先行のスケジュールは以下の通りです。

買い先行では、「購入」と「売却」の重複作業が少なく、それぞれをしっかりと分けて行うことができます。

引越しは、確実に1回で終わらせることもできますし、購入物件と売却物件のタイミングを合わせるためにバタバタする必要もありません。

また、買い先行では、売却物件を空き家にした状態で売却できるため、綺麗に見せることが容易で、売却しやすくなります。

内覧対応も鍵を預ければ不動産会社に任せてしまうことができるため、土日が潰れるようなこともないです。

買い先行の方が、売り先行よりも購入も売却もやりやすくなります。

そのため、買い先行を選択するだけも、買い替えの成功確率はグンと上がるのです。

ただし、買い先行の場合、売却物件に住宅ローンが残っているケースだと、売却物件と購入物件で二重のローンを組まなければなりません。

買い先行は経済的な負担が重くなることが最大のネックとなります。

ただし、標準的な売却期間は3ヶ月ですので、3ヶ月程度の二重ローンなら耐えられるようにしておけば、買い先行でも構わないわけです。

売り先行において、仮住まいで家賃を払い、プラス1回分の引越費用が発生することを考えると、買い先行の二重ローンの方が安い場合もあります。

3ヶ月間で売却することを目指し、かつ、3ヶ月の二重ローンを組める余力があれば、買い先行を選択することをおススメします。

安易に売り先行を選択するのではなく、買い替えでは、まずは買い先行ができないかを検討し、それが無理であれば売り先行を選択するようにしましょう。

【関連記事】

3.つなぎ融資について知らない

買い替えをしようとする人が、つなぎ融資について知らないのも失敗の原因となります。

つなぎ融資とは、買い替えにおいて購入物件の代金支払いが売却物件の代金入金よりも先に来た場合など、一時的な資金不足を解消するために利用できるローンです。

まず、つなぎ融資は売り先行を選択する人が利用する融資であり、買い先行を選択する人は必要がありません。

買い先行を検討したものの、断念して売り先行を選択する場合には、つなぎ融資の知識を得た上で不動産会社を選ぶようにしてください。

売り先行を選択した場合でも、「先に購入物件が決まってしまうケース」や「転勤等で先に物件を買わなければいけないケース」があります。

すると、売却よりも購入が先に来てしまうため、予定していた資金繰りが狂ってしまいます。

そこで、つなぎ融資で一旦立て替えることで、スムーズに購入できるようにするのがつなぎ融資になります。

つなぎ融資の特徴は、住宅ローンのように毎月の約定弁済が生じるものではなく、返済期日が来たら元金を一括では返済するというタイプの融資になります。

売却物件が売却できたら、一括で返済しますので、つなぎ融資を借りている間は二重ローンのような状態にはなりません。

つなぎ融資を上手く使うことができれば、例えば売却期間中に気に入った物件が現れた場合に、パッと購入できるため非常に便利です。

スケジュールの狂いを柔軟に調整できるため、買い替えの成功確率は上がります。

ただし、つなぎ融資は不動産会社の買取保証とセットになっていることが通常です。

買取保証とは、一定期間、仲介での売却をチャレンジし、期間が過ぎても売却できなかった場合は、不動産会社が買い取るというサービスになります。

銀行は、不動産会社の買取保証額を担保に融資しますので、売却の裏付けが何もない中で融資してくれるわけではありません。

そのため、つなぎ融資は、不動産会社の買取保証サービスとセットになっており、買取保証サービスを行っていない不動産会社に売却を依頼してしまうと、つなぎ融資はできないということになります。

つまり、買い替えでつなぎ融資を利用する可能性のある人は、最初からつなぎ融資サービスを提供している不動産会社に売却を依頼することが必要です。

例えば、つなぎ融資を行っていない不動産会社に売却を依頼し、後から「つなぎ融資を利用したい」と思っても無理ということになります。

買い先行を予定している人は、つなぎ融資の出番がないため、つなぎ融資の検討は不要です。

しかしながら、売り先行を予定している人は、つなぎ融資の条件とセットで不動産会社を決めることも必要となります。

つなぎ融資は、不動産各社によって、条件が異なりますので、有利な条件の不動産会社を選ぶことが必要です。

つなぎ融資は基本的には大手しかやっていないので、不動産会社も大手を中心に検討することになります。

つなぎ融資については、以下の記事で詳しくご紹介しています。

ぜひご参照ください。

【関連記事】

4.手段に応じた不動産会社選びをしていない

買い替えでは、手段に応じた不動産会社選びをすることが必要です。

どのような買い替えをするかによって選択すべき媒介(ばいかい)契約も異なってきます。

媒介契約とは不動産会社に仲介を依頼する契約のことです。

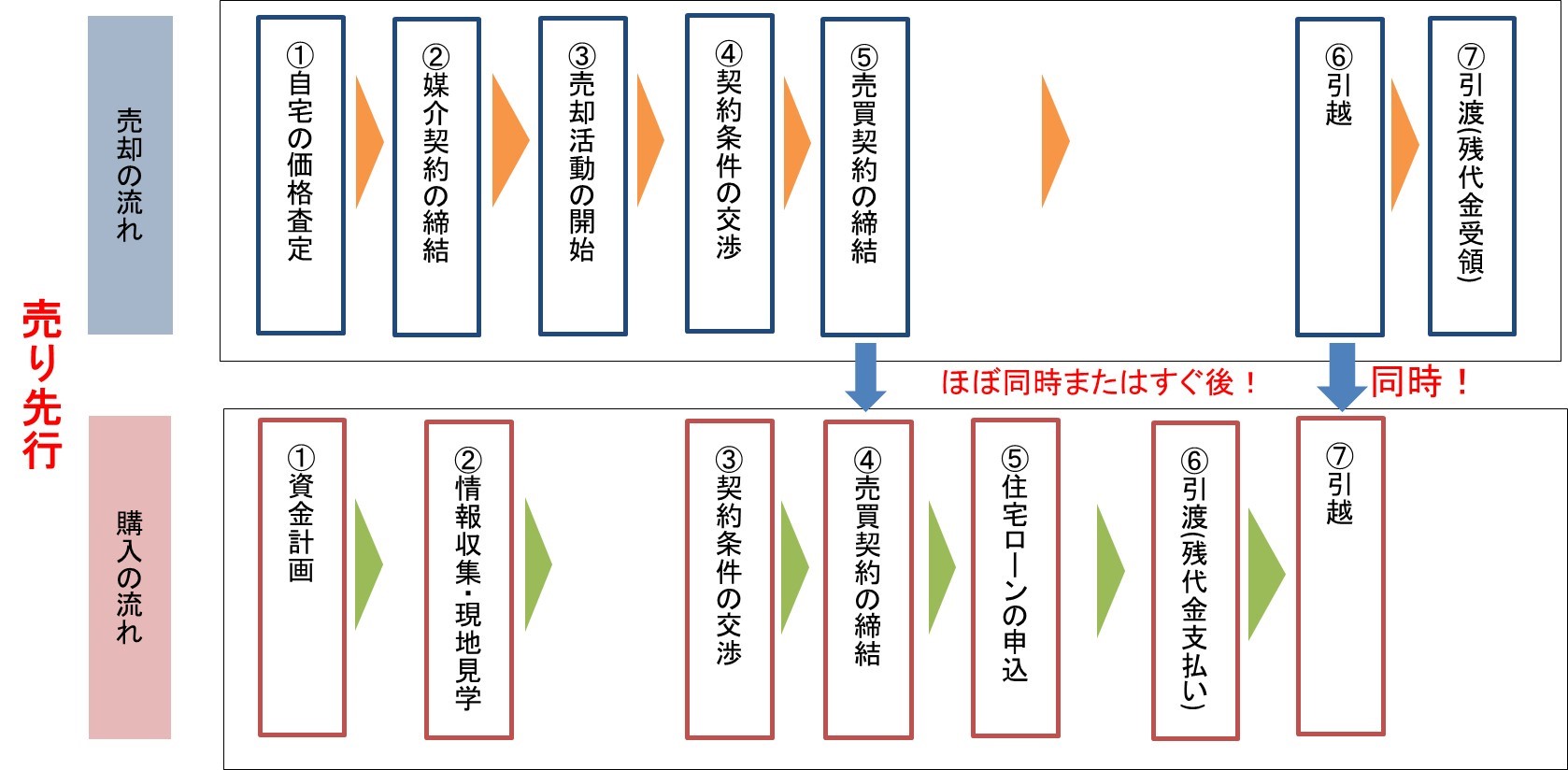

媒介契約には、「一般媒介契約」、「専任媒介契約」、「専属専任媒介契約」の3種類があります。

一般媒介契約とは、複数の不動産会社に重ねて媒介を依頼することができる媒介契約です。

専任媒介契約と専属専任媒介契約は、1社の不動産会社にしか仲介を依頼できない契約になります。

自己発見取引はできるのが専任媒介契約で、自己発見取引すら禁止されているのが専属専任媒介契約です。

自己発見取引とは、売主が自分で買主を探してくることを指します。

一般媒介と専任媒介等の違いを概念図で比較すると以下の通りです。

4-1.つなぎ融資を使う場合

つなぎ融資を使う場合は、専任媒介契約または専属専任媒介契約となります。

不動産会社によっては、専属専任媒介契約のみとしている会社もあります。

つなぎ融資は、不動産会社の買取保証もセットになっており、買取保証サービスを利用するには、専任媒介契約または専属専任媒介契約(以下、「専任媒介等」と略)が前提となるからです。

つなぎ融資を使う場合は、不動産会社を1社に限定する必要がありますので、つなぎ融資の条件を良く比較しながら不動産会社を決めるようにしましょう。

4-2.売り先行で中古から中古に買い替える場合

売り先行で中古から中古に買い替える場合も、専任媒介等がおススメです。

中古物件は、いつ、どのようなタイミングで良い物件が現れるか分からないため、売却と購入のタイミングを合わせるのが非常に難しいです。

専任媒介等で売却も購入も任せてしまえば、不動産会社の方でタイミングを上手く調整してくれます。

一般媒介で色々な会社からの横槍が入ってしまうと、タイミング調整が上手く行きません。

中古から中古に買い替える場合は、購入物件もたくさん紹介してくれる不動産会社がおススメです。

基本的には取扱物件数が多い大手の不動産会社の方が無難といえます。

売り先行で中古から中古に買い替える場合には、専任媒介等によって売却も購入も任せてしまった方が良いでしょう。

4-3.新築物件を購入する場合または買い先行を選択する場合

新築物件を購入する場合や買い先行を選択する場合には、一般媒介の選択も可能です。

ただし、新築物件を購入する場合でもつなぎ融資を利用する可能性のある人は専任媒介等しか選べません。

新築物件を購入する場合は、購入時期が確定しており、必然的に買い先行となってしまう人が多くいます。

買い先行では、購入と売却は完全に分かれますので、売却の不動産会社は売却だけに専念させて大丈夫です。

例えば、「駅から徒歩10分圏内、かつ、築20年以内」のような良い条件の物件なら、一般媒介をおススメします。

一般媒介の方が、複数の不動産会社で一気に売却活動するため、早く買主が見つかる可能性が高いからです。

売却活動が短縮化されれば、二重ローンの期間も短くなりますので、買い先行のデメリットを最小化することができます。

買い先行ではスピーディーに売却できる一般媒介を選択した方が買い替えの成功確率は上がるのです。

インターネット上では、一般媒介だと不動産会社が広告費をかけなくなるため売れなくなるという嘘情報が流れています。

そのようなことはありませんので、ご安心ください。

例えば、不動産ポータルサイトのSUUMOは不動産会社が月単位で広告枠を購入していますので、一般媒介だから広告を載せないというのは考えられません。

実際、SUUMOなどでは、一般媒介の物件情報はたくさん載っています。

HOME’Sは反響課金制なので、広告掲載自体は無料です。

HOME’Sにも一般媒介の物件情報は山ほどありますので、一般媒介で広告料が減るということは考えにくい話です。

ただし、「駅から離れている」、「築年数が相当経過している」等の条件の悪い物件は、不動産会社があまり仲介したがりません。

条件が悪い物件は価格が低く、不動産会社がもらえる仲介手数料も安くなるからです。

特に大手の不動産会社などは総額の小さい物件は、明らかにやる気をなくすため、安い物件は一般媒介の効果が低くなります。

そのため、条件の悪く、金額が小さい物件は、必然的に地元の中小の不動産会社に専任媒介等で依頼することになります。

千葉市内でも、物件価格が400万円未満となるようなマンションは、ほぼ100%地元の不動産会社が仲介しており、大手の不動産会社は一切仲介をやっていません。

条件の悪いマンションは、大手には頼まず、地元の不動産会社に専任媒介等で依頼した方が売却は早いです。

価格が低い物件でも、一般媒介もチラホラ見られますが、専任媒介等で不動産会社のやる気を少しでも上げておいた方が無難かもしれません。

条件の悪く、価格の安いマンションは、チラシを良く投函している地元の不動産会社などがおススメです。

このような不動産会社は、安い物件でも頑張って売却してくれます。

不動産会社は買い替えの手段や物件の良し悪しに応じて専任媒介等や一般媒介を選択するようにしましょう。

【関連記事】

5.売り出し価格が高過ぎて売却が長引いてしまう

買い替えでは、売り出し価格が高過ぎて売却が長引いてしまうという失敗があります。

売却が長引いてしまうことは、売り先行であっても、買い先行であっても良くありません。

売り先行で長引けば、なかなか購入に移れませんし、買い先行では二重ローンの期間が長引き大きな負担です。

売却が長引いてしまう原因としては、「売り出し価格が高過ぎること」が主な原因です。

売り出し価格は安過ぎると損をしてしまいますが、高過ぎるとなかなか売却ができません。

3ヶ月程度で売却するには、安過ぎず、高過ぎない適正な価格を設定することが重要です。

ところが、実際のマンション売却では、価格高過ぎて売れないということが良くあります。

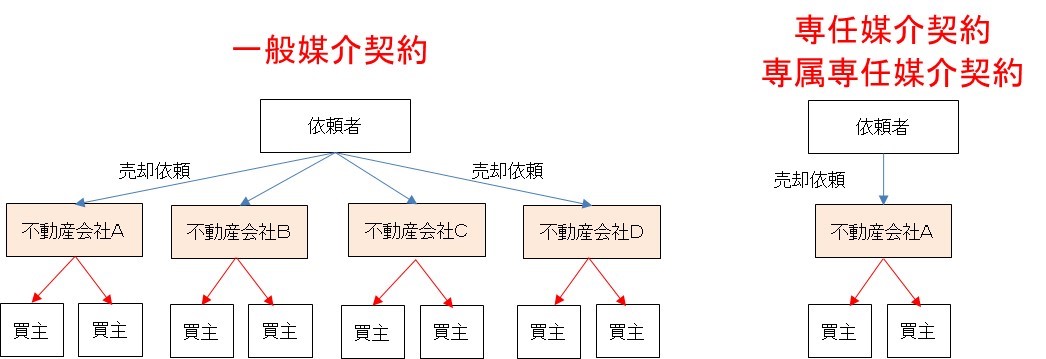

アットホーム株式会社による「中古物件の“売り手”と“買い手”のキモチ調査(2015.7.9調査)」では、295名の売主に対し「自宅の売却価格は、当初の予定よりも安くなりましたか?」という調査を行っています。

調査結果によると、54%の人が「下がった」と回答しており、少なくとも半数以上の人が高過ぎる価格設定によって、売却を困難にしていたことが分かります。

価格設定が高くなってしまう理由は、「高過ぎる査定価格」が多いためです。

査定価格とは、本来は3ヶ月程度で売却できる価格となります。

しかしながら、不動産会社にとっては専任媒介等を取るための「営業用の価格」でもあります。

例えば、実際には3,500万円でしか売れないマンションであったとしても、A社は正直に3,500万円と査定し、B社は4,000万円と査定してきたら、売主としてはB社に依頼したくなります。

査定価格は、売却を保証する価格ではないため、不動産会社は媒介契約を取りたいがために、査定価格を実際に売れる価格よりも高く査定する傾向にあるのです。

高い査定価格で無理矢理契約したB社は、その後、ダラダラと売却活動を行います。

このような不動産会社は、売主が諦めかけてきたところで、値下げを何度も打診してきます。

最後は、値下げを行って自分が連れてきた客に売却し、売主からも買主からも仲介手数料を取るのです。

このようなケースを「囲い込み」と呼んだりします。

囲い込みとなるケースでは、その不動産会社が儲けるために売却までの時間かかることになります。

強引に専任媒介等を要求してくる会社は、大手でも囲い込みをしてきますので、注意が必要です。

囲い込みを防ぐには、一般媒介を利用するのが基本となります。

適正な売り出し価格を設定するには、売主が適正な査定価格を無抜くことが必要です。

適正な査定価格は、最低でも3社以上の不動産会社から査定を取ること見抜くことができます。

例えば、A社だけから3,300万円という査定額を取っても、それが高いのか安いのかはわかりません。

次にB社kら4,100万円という査定を取ると、A社が低くB社が高いという事実だけが分かります。

さらにC社から3,500万円という査定を取ることで、B社が高過ぎる査定価格であることが分かります。

加えてD社も3,400万円であるとしたら、3,300万円から3,500万円あたりが適正額であるという確信が持てます。

このように複数の不動産会社から査定を取ると、誰でも適正な査定価格を見抜くことができます。

適正な査定価格を知るためにも、売却前は必ず複数の不動産会社に査定を依頼してください。

買い替えではなるべく売却の負担を減らし、購入に専念できるようにすることが、成功するコツとなります。

【関連記事】

6.手付金を手付金に当ててしまう

マンション買い替えでは、売却物件でもらった手付金を次の購入物件の手付金に当ててしまうという失敗があります。

これは、「売り先行による中古から中古への買い替え」で生じるありがちな失敗です。

手付金とは、売買契約時に買主から受領するお金です。

手付金は、売買金額の10~20%が相場となります。

3,500万円の物件で手付金が10%だと350万円ですので、手付金は結構大きな金額です。

手付金は売買契約が成立したことを証する役割もありますが、引渡までの間に契約を解除する場合の解除費用の役割も果たします。

売買契約から引渡までの間に、買主の都合で契約を解除する場合は買主が手付金をそのまま放棄し、売主の都合で契約を解除する場合は売主が手付金を倍返しすれば解除が可能です。

手付金の倍額というと、売主が不利なように見えますが、売主は既に買主から手付金を預かっている状態なので、実質的な負担額は手付金と同額になります。

つまり、買主も売主も手付金の額を支払うことで、契約を解除することが可能ということです。

また、売買契約から引渡までの間には、ローン特約による解除もあります。

ローン特約とは、買主が住宅ローンの審査が通らなかった場合、契約を無条件で解除できるという特約です。

ローン特約による解除では、売主は手付金を満額で買主に返金します。

つまり、引渡までの間に、「売主都合による手付解除」や「ローン特約による解除」では、買主から受領した手付金を返金しなければならないので、手付金は引渡が終わるまでに残しておかなければならないということです。

売り先行による中古から中古への買い替えでは、売主も次の購入物件で手付金が必要となるため、「購入物件の手付金」として「売却物件の手付金」と充当してしまうことがあります。

すると、売主の手元には手付金が残らない状態となります。

ところが、売却物件で「売主都合による手付解除」や「ローン特約による解除」によるキャンセルが発生してしまうと、手付金を返還しなければならない事態に陥ります。

貯金等でも返還できる手付金が足りない場合には、手付金を返還できなくなってしまいます。

手付金を全部使うなとはいいませんが、引渡が終わるまでに手付金が返還できなくなるような状態だけは避けるべきです。

不動産売却は、最後まで何があるかわかりませんので、手付金は引渡までは返還できるように保管しておきましょう。

【関連記事】

7.税金の知識が不足している

この章では、買い替えにおいて税金の知識不足からくる失敗について解説します。

7-1.住宅ローン控除と3,000万円特別控除は併用できない

マンション買い替えでは税金は発生しないと思っていたのに発生してしまったという失敗があります。

最も典型的な例が、「3,000万円特別控除」という節税特例を使えると思っていたのに、購入物件で「住宅ローン控除」を利用するために「3,000万円特別控除」が使えなかったというケースです。

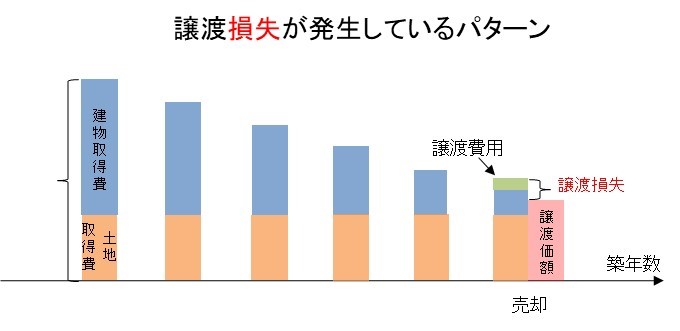

まず、マンション売却では、譲渡所得がプラスとなると税金が発生し、譲渡所得がマイナスとなると税金は発生しないのが基本です。

譲渡所得は以下の式で計算されます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは売却額です。

取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額となります。

譲渡費用は仲介手数料等の売却に要した費用です。

取得費と譲渡費用の合計額よりも譲渡価額が高いと税金が発生します。

ただし、マンションのようなマイホームの売却では、「3,000万円特別控除」という節税特例が使えます。

3,000万円特別控除を適用した場合の譲渡所得の計算式は以下の通りです。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円を引いた結果、譲渡所得がマイナスになれば税金は発生しなせん。

通常、多くの場合、3,000万円特別控除を適用すると譲渡所得がマイナスとなるため、税金は発生しないと考えてしまうことが多いです。

しかしながら、買い替えで、購入物件に住宅ローン控除を適用する場合は、売却物件で3,000万円特別控除を併用できないことになっています。

3,000万円特別控除と住宅ローン控除は同時に使えず、どちらが一方の選択適用となります。

そのため、3,000万円特別控除を適用する前の譲渡所得がプラスの場合、購入物件で住宅ローン控除を使う人は税金が発生するということです。

一般的には購入物件で住宅ローン控除を使った方が節税効果は高いため、多くの人は3,000万円特別控除を断念して住宅ローン控除を利用します。

すると、売却物件では税金が発生することになります。

3,000万円特別控除が使えないというのは、買い替えならではの落とし穴ですので、譲渡所得が出た場合には、住宅ローン控除と併用できないことを知っておきましょう。

【関連記事】

7-2.譲渡損失の買換え特例では購入物件に10年以上のローンが必要となる

買い替えで譲渡損失が発生した場合、「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例(以下、「譲渡損失の買換え特例」と略)」という特例を利用できることがあります。

マンション買い替えでは、譲渡損失の買換え特例が使えなかったという失敗もあります。

譲渡損失とは、計算の結果、譲渡損失がマイナスとなることです。

譲渡損失 = 譲渡価額 - 取得費 - 譲渡費用 < ゼロ

譲渡損失の買換え特例とは、簡単に言うと源泉徴収税額が戻ってくる特例です。

例えば、給与所得が600万円の人が、売却で譲渡損失▲800万円を発生させると、その年の所得は損益通算という手続きにより▲200万円(=600万円‐800万円)となります。

サラリーマンは、会社が所得600万円を前提に所得税等を天引きしています。

しかしながら、実はその年の所得は▲200万円であるため、600万円を前提に天引きされていた税金は払い過ぎであったことになります。

そこで、会社で天引きされていた源泉徴収税額が戻ってくるという特例になります。

この特例を使うためには、購入物件が「50㎡以上」で、かつ、「返済期間10年以上のローン契約」があることという条件があります。

この「10年以上の住宅ローン」という要件が結構クセモノで、この要件を見落として特例を使えない人が良くいます。

理由としては、住み替えでは売却物件でお金が入るため、購入物件はローンを組まずに購入する人が多いからです。

譲渡損失の特例が使えると思っていたのに、ローンを組まずに買ってしまったばかりに特例が使えなかったという失敗です。

無理にローンを組む必要はありませんが、譲渡損失の買換え特例を利用したいと思っている人は、「購入物件に10年以上のローンが必要となる」ということを忘れないようにしてください。

【関連記事】

8.買い替えの成功のコツは売却の負担を減らすこと

買い替えの成功のコツは売却の負担を減らすことです。

購入は本気モード、売却は省エネモードで行うことが買い替えを成功させる鍵となります。

ここでは最後に売却を少しでも楽にするために不動産一括査定のツールを紹介します。

不動産一括査定サイトとは、複数の不動産会社に簡単な入力操作によって無料で査定依頼できるサービスです。

適正中査定価格を見抜くには、複数の不動産会社から査定価格を取ることが必要でした。

不動産一括査定サイトは、複数の不動産会社から査定価格を取る手間を大幅に削減してくれる便利なサイトです。

マンション査定では、一括査定サイトの中でもHOME4Uが特におススメです。

HOME4Uは無料で最大6社の不動産会社に査定依頼できるサービスになります。

以下にオリコンが公表している「実際の利用者が評価した、オリコン顧客満足度ランキング(マンション編)」を示します。

HOME4Uでは、ランキングの中で赤字で示した「野村の仲介+」、「三井住友トラスト不動産」、「住友林業ホームサービス」、「大成有楽不動産販売」といったTOP5中4社が登録されています。

HOME4Uは、マンション売却が得意な不動産会社が多く揃っていますので、新たな不動産会社探しに利用したい一括査定サイトです。

安心して依頼できる不動産会社が多く揃っていますので、ぜひ利用してみてください。

【関連記事】

9.まとめ

以上、マンション買い替えでありがちな7つの失敗について解説してきました。

買い替えでありがちな失敗は、以下の7つです。

1.購入物件の検討が不十分である

2.安易に売り先行を選択している

3.つなぎ融資について知らない

4.手段に応じた不動産会社選びをしていない

5.売り出し価格が高過ぎて売却が長引いてしまう

6.手付金を手付金に当ててしまう

7.税金の知識が不足している

買い替えの成功のコツは、購入は本気モード、売却は省エネモードで行うことです。

売却はサクッと終わらせ、購入物件の検討を十分に行って、満足できる物件を購入するようにしましょう。

【あわせて読みたい】